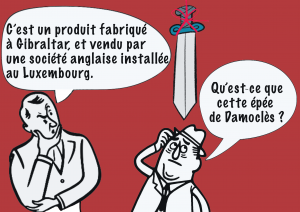

La récente décision prise par le Commissariat aux Assurances Luxembourgeois pour interdire à une société exerçant depuis ce pays de “conclure et gérer des contrats pour le compte de partenaires assureurs”, relance la discussion sur les offres d’assurances réalisées en “Libre Prestation de Service”(LPS) ou en libre établissement.

La récente décision prise par le Commissariat aux Assurances Luxembourgeois pour interdire à une société exerçant depuis ce pays de “conclure et gérer des contrats pour le compte de partenaires assureurs”, relance la discussion sur les offres d’assurances réalisées en “Libre Prestation de Service”(LPS) ou en libre établissement.

Pour rappel, la LPS est la faculté pour une entreprise agréée d’un État membre d’offrir ses services sur le territoire d’un autre État membre sans y être établie.

Au-delà du débat relatif à la pertinence de ces offres, l’intermédiaire qui propose des contrats de ce type à des candidats à l’assurance doit, ainsi que l’a rappelé l’ACPR, veiller à faire preuve de vigilance dans la sélection de ses partenaires.

En effet, en cas de défaillance de l’assureur porteur du risque, l’intermédiaire pourrait alors voir sa responsabilité recherchée par les clients concernés. Notamment, si le placement auprès d’un assureur étranger en LPS n’avait pas de justification, et ne répondait pas clairement à un besoin (exemple, pas d’autre offre possible) ou à une exigence (exemple, budgétaire) formulée par le client.

Dans ce cadre, les intermédiaires ayant recours à un assureur étranger doivent avoir conscience que les législations nationales des États membres demeurent différentes, et, que les exigences prudentielles et de solvabilité ne sont pas toujours identiques. La couverture des risques peut donc s’en trouver modifiée. Il est donc conseillé dans ce cas de veiller à :

- Choisir un assureur leader sur le marché concerné, et satisfaisant à une notation “Standard & Poor’s” ou “Fitch” élevée (par exemple “A +”).

- Vérifier que les garanties proposées, et la mise œuvre de ces dernières, respectent les règles applicables sur le territoire national.

Pour finir, le fait que l’offre soit proposée par un courtier grossiste ne fait pas disparaître le devoir de conseil de l’intermédiaire “final” qui devra, en cas de litige, justifier de la solution choisie et du choix de l’assureur retenu.